少し前に医療保険の記事を数回書いたのだが、自分でも驚く程アクセスがある。

先行きが不安な日本なので、皆少しでも節約できる部分を探しているのだなと思った。その中でも医療保険や生命保険は家計の中でもまずまず大きな割合を占めるからだろう。

医療保険の事ばかり書いていたので、今回は生命保険について書いてみようと思う。非常に簡単に説明すると、医療保険は病気や怪我で入院した時に保険金が貰える保険、生命保険は死んじゃった時に貰える保険の事。

一括りに死んじゃった時に貰える保険と説明したが、細かく分けると様々な種類がある。代表的な物を挙げてみよう。※この図はおっさんの手作りなのでかなり適当に書いている事に注意!

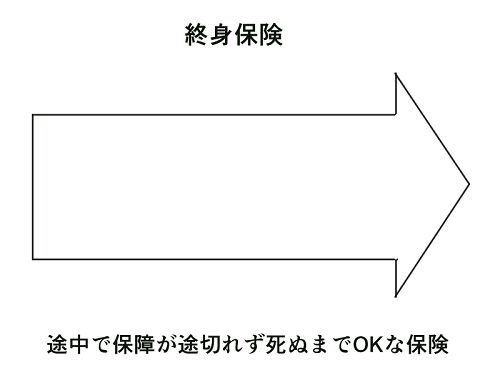

これは終身保険という形。

一度加入すると死ぬまで保障が続くのが特徴。

もし途中で解約してもかなりの金額が返ってくるが、その代わりに月々の保険料が高いので○千万といった大きな保険金が設定しにくい。死んだ時の葬式代(300万とか500万くらい)対策に加入する事が多い保険だと思う。

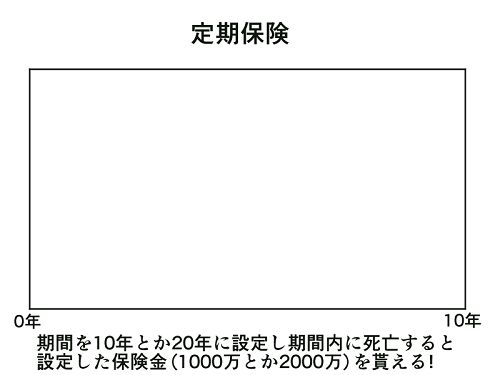

これは定期保険という形。

名前のとおり、ある一定期間だけ保障を受けられ、それ以降は保障が無くなるのが特徴。途中で解約してもほとんどお金は返ってこない、俗にいう掛け捨て(一部返ってくるお金が多い物もある)

終身保険と違い月々の保険料が非常に安いので、一定期間だけ大きな保障(○千万や○億円)が欲しい人が加入する。生保レディーといわれる人達がよく勧める保険。

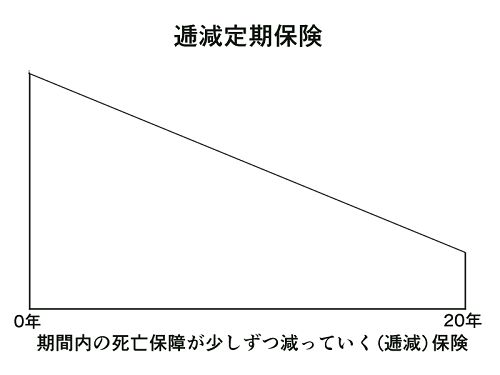

これは逓減定期保険という形。

定期保険と同じくある一定期間だけ保障があるタイプだが、定期保険のように保険金が一定(2000万ならずっと2000万)ではなく、年々保険金が逓減(初めは2000万だけど1500万、1000万と徐々に減る)していく変わった保険。

少しずつ保険金が減っていくので普通の定期保険に比べて月々の保険料が少し安くなるのがポイント。

この逓減定期保険を販売している会社は少なくなってきたが、この形は非常に重要、覚えておこう。

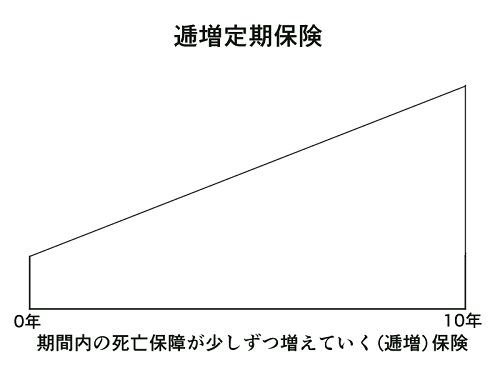

これは逓増定期保険という形。

逓減定期保険と反対に初めは保険金が少ないが徐々に増えていくのが特徴。

一般の人には全く無意味な保険だが、かつては役員の退職金対策で栄華を極めた抜け道保険(仕組みをここで書くのは面倒だから興味がある人は自分で)今は細々と存在している、一般の人は忘れてもらっていい保険。

上に挙げた保険以外にも○○○型○○保険のような変形の生命保険がある。全部紹介すると私はペイントソフトに付きっきりになってしまうのでご勘弁願いたい。

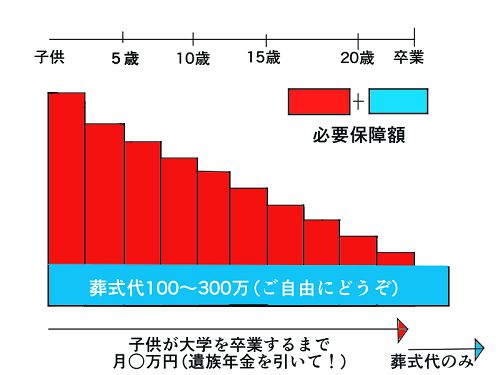

このように様々な生命保険を、自分が死んだ時の必要保障額に合わせて組みたてるのが設計の基本になるのだが、死んだ時の必要保障額とは一体どれくらいなんだろうと思う人もいるかもしれない。基本の基本を挙げてみよう。※この表もおっさんの自作なので非常に汚く適当で分かりにくいかもしれない。ご容赦願いたい。

私が考える最低限の必要保障額はこんな感じになる。

嫁は働いているので葬式代だけは残して、後は子供が大学まで不自由なくいけるようにという形だ。

例えば私が月30万円の給料をもらっているとしよう。という事は私が死んでも月30万円(私は存在しないので厳密には私が使うお金を減らすべきだがアバウトで)を子供が大学を卒業するまで確保しておけば生活には困らないという事になる。

月30万円×12ヶ月×22年=7920万円 7920万円・・・WHAT!7920万円も必要なのか!と思う人もいるかもしれないが(まあ今はいないだろう)これは必要ない。

昔の生保レディはこの金額を提示して6000万とか7000万とかの保険に入れていたが(今は知らない)この必要額から皆も知っている遺族年金という物を引いた金額が生命保険をかける金額という事になる。

遺族年金とは遺族基礎年金(国民年金・自営業等)遺族厚生年金(厚生年金・サラリーマン等)遺族共済年金(共済年金・公務員等)の総称でもし私が死んでしまっても残された遺族は一定のお金が貰えるという、まあ国の生命保険のようなものだ。

受給要件はそれぞれの遺族年金によって複雑であり、説明するのも億劫なので下にリンクを貼っておく。

この遺族年金で私が死亡後、遺族に月15万円(あくまで例であり、実際は計算式がある)支払われるとすると、(30万-15万)×12ヶ月×22年(子が18歳になると金額は下がるが面倒なので無視する)=3960万円となり必要保障額の半分は遺族年金で対応できるという事になる。

ではこの3960万円の生命保険に入るのがベストなのかというとそうではない。

本当に保険料を抑えて最低限の保障だけでいいと思う人はもう一度上の表を見てもらいたい。赤の部分の必要保障額が階段状になっているのが分かると思う。ここが節約のポイントだ。

何故階段状になっていくかというと確かに子供が0歳の時は15万×12ヶ月×22年=3960万円だが、3歳の時なら15万×12ヶ月×19年=3420万円、15歳なら15万円×12ヶ月×7年=1260万円になるのだ。

こうやって年が経過する毎に必要保障額は少しずつ減っていくので階段状になるというわけだ。

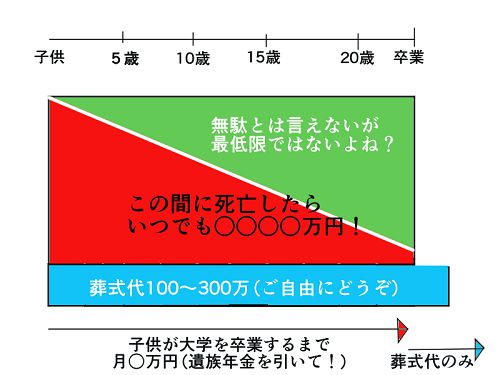

今はこの階段状の保障を提案する営業やFP等も増えてきたが、私が青年時代には四角の保険(定期保険)を提案する人がほとんどだった。下の図のような感じだ。

別に四角の保険でも無駄とは言い切れないが(理由は後述する)最低限ではないよね?と私は思う。

最低限の保障でいいなら必要保障額は三角の形になるのでそれに合わせれば緑部分の保険料は節約できる。

それに昔は三角の保険というのが少なかったが、今ではたくさんの保険会社がそういう商品を販売しているので本当に最低限でいいという人は相談してみるといいだろう。

どこそこの保険会社の商品は駄目で損をするからこっちに入りなさいという人がいるが、悪い保険とは一体なんなんだろう。

確かに私が以前記事にしたようにネット系保険会社やオリックス、アフラックといった中間保険会社は保険レディー等の営業を雇っていないので保険料は安い。

だが全ての人にとって保険料が安い=良い保険ではないのだ。

余計な経費をかけていないから保険料が安い、私にとっては保険料というものが保険会社を選ぶ上で大きなウェイトを占めるので私と同じ考え方の人にはもちろんおすすめする。

けれども全ての人にとってそれがベストではない。一番大事なのは、自分が望む保障をその保険が担保してくれるのかという事だ。

もしオリックスやアフラックが保障をしっかり担保してくれるならそれはその人にとってベストであり、ニッセイやスミセイが担保してくれるならそれもその人にとってベストとなる。

しかしながら、古き良き日本系(定期付き終身やアカウントが主力)の保険会社は客が望む保障をしっかりヒアリングして最善の保険を提案する能力が決して高いとはいえず(一部優秀な人もいるが)自分の給料が高くなる設計をする場合が多い。

日本系の主力である定期付き終身やアカウントは内容が非常に複雑なので客はおろか営業すら理解できていないケースも多く、問題が起こりやすいのだ(保険料が年々上がる事を知らなかった等)

それに比べればオリックスやアフラックの保険は分かりやすい。

まとめになるが、生命保険の見直しをしたい人やこれから新しく加入しようと思っている人は、私が長々と書いた駄文を参考にしてまずは必要保障額や遺族年金等を調べてみよう。

私が例に挙げた必要保障額はあくまで基本であり、例えば子供が3人なら?、住宅ローンや家賃は?、嫁が働いてない場合は?、嫁が死んだ時に遺族年金は貰えるのか?等、その人によって様々だ。

私も時間があればそれらについて書いてもいいが、非常に面倒だというのが本音なので未定だ。

しかも私は保険の仕事をしているわけでもないFP資格を持っているだけのただの素人なので、もし知り合いにFPがいるならこれらについて根掘り葉掘り聞いてみるといい。

私程度でも聞かれた事はほとんど答えられるので実戦で戦っているバリバリのFPならもっと様々な事を教えてくれるだろう。

もし知り合いにFPがいないなら、最近は無料でFPに保険の相談等ができるサイトも数多くある。

私はFP技能士2級という低位の資格しか持っていないが、上位である1級やCFPといった資格を持っているFPなら知識的には申し分ないだろう。

![]()

FPというのは外国では非常に権威が高く尊敬される職業だが、日本では生命保険等を売る人のようなイメージがあり、あまり認められていない。

一部の口が上手い人や本を出したりテレビに出演している人は年収数千万円の人もいるがほとんどの人が稼げていないのが現状だろう。

有名なFP=優秀なFPではないという事を覚えておいて欲しい。

保険の営業も然りだが、確かに口の上手い人は上手に客を言い包めるので成績をあげやすい。だが、口は下手でも真剣に客の為に時間をかけ、汗を掻きながら一生懸命考えてくれるFPこそが優秀なFPなのだ。

先日も違反した投資助言会社を猛烈に勧めていた口の上手そうな馬鹿FP達がいたようだが、儲からなくても真面目に信用を得る事が一番だという事を分かっていない輩だろう。

この駄文を書いている途中で、面倒くさいわ、時間はかかるわで書こうと思わなければ良かったと何度も後悔したが、なんとか書き終える事ができた・・・。今度からはもう少しコンパクトにしたいと思う。

![]() (関連のある外部リンク)

(関連のある外部リンク)

・年金について-年金の受給(遺族年金)|日本年金機構

・遺族共済年金|国家公務員共済組合連合会